EXENCIONES Y BENEFICIOS FISCALES 2018

El artículo 134.2 de la Constitución Española dispone la obligación de consignar anualmente en los Presupuestos Generales del Estado el importe de los beneficios fiscales que afecten a los tributos del Estado, cuestión sobre la que incide el artículo 33.2 e) de la Ley 47/2003, de 26 de noviembre, General Presupuestaria.

El apartado 2 del artículo 14 de la Directiva 2011/85/UE del Consejo de 8 de noviembre de 2011, sobre los requisitos aplicables a los marcos presupuestarios de los Estados miembros (DOUE de 23 de noviembre), establece que "los Estados miembros publicarán información detallada sobre la incidencia de los beneficios fiscales en los ingresos".

En el ámbito estatal, el imperativo legal se altera en el ejercicio 1996 con la modificación operada por la Disposición Adicional 24ª de la Ley 41/1994, de 30 de diciembre, de Presupuestos Generales del Estado para 1995, norma que establece la obligación de incorporar al Informe Económico y Financiero que acompaña a los Presupuestos Generales una Memoria explicativa de la cuantificación de los beneficios fiscales. En el mismo sentido se manifiesta la citada Ley 47/2003 General Presupuestaria en su artículo 37.2, al establecer que entre la documentación a remitir a las Cortes en la tramitación presupuestaria se incluirá una memoria de los beneficios fiscales.

Por otra parte, el artículo 21 de la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas, en su apartado primero, extiende este mismo precepto constitucional a los Gobiernos autonómicos al establecer que en los presupuestos de las Comunidades Autónomas “se consignará el importe de los beneficios fiscales que afecten a tributos atribuidos a las referidas Comunidades”.

Finalmente, en el ámbito de la Comunidad Autónoma de la Región de Murcia, el citado mandato se recoge tanto en el artículo 46.3 del Estatuto de Autonomía, como en el artículo 27.2 del texto refundido de la Ley de Hacienda de la Región de Murcia, aprobado mediante Decreto Legislativo 1/1999, de 2 de diciembre, que establece que “en los Presupuestos Generales de la Comunidad Autónoma se consignará, de forma ordenada y sistemática, el importe de los beneficios fiscales que afecten a los tributos de la Comunidad Autónoma”.

El objeto del presente informe es dar cumplimiento, para el ejercicio 2018, a dichos preceptos legales.

Con la finalidad de cumplir con las exigencias de la Directiva citada anteriormente, en lo referente a los beneficios fiscales en los tributos de las Comunidades Autónomas, la Administración General del Estado propuso, mediante el Acuerdo 13/2013, de18 de diciembre, del Consejo de Política Fiscal y Financiera de las Comunidades Autónomas, la creación de un grupo de trabajo para acordar la metodología a seguir en esta materia con el fin de que la información ofrecida sea más detallada, comparable y homogénea. Aun cuando no ha sido posible hasta el momento la fijación definitiva de los criterios a adoptar para la evaluación de los beneficios fiscales por parte de las distintas Administraciones Públicas, sí pueden extraerse ya algunas conclusiones emanadas de los trabajos llevados a cabo hasta ahora en el seno del citado grupo.

En primer lugar, en cuanto a los tributos que hasta ahora eran objeto de cálculo de los beneficios, se centraban en los propios, los cedidos totalmente, siempre que su gestión se llevase a cabo por la Comunidad Autónoma, y los cedidos parcialmente, siempre en ambos casos referidos a los beneficios autonómicos establecidos en el ejercicio de la capacidad normativa. A partir del ejercicio anterior, en cumplimiento de la recomendación emanada del grupo de trabajo formado en el seno del Consejo de Política Fiscal y Financiera, se incorporaron los beneficios de impuestos cedidos de gestión y legislación estatal, en concreto en el IVA e Impuestos Especiales, a partir de los datos suministrados por la Administración General del Estado.

Siguiendo el mismo criterio iniciado para el ejercicio 2016, en cumplimiento de las reglas establecidas en el citado grupo de trabajo y en aras a ir perfeccionando la información ofrecida, se incorporan las estimaciones de los beneficios establecidos por la normativa estatal en el Impuesto sobre Sucesiones, ya que constituyen partidas que minoran igualmente los ingresos tributarios del Presupuesto de la Comunidad Autónoma.

En segundo lugar, como aproximación a los criterios de la Directiva, cuya concreción definitiva deberá realizarse en el grupo de trabajo indicado, se ha optado por excluir del cálculo determinados beneficios fiscales que venían incluyéndose como tales en ejercicios anteriores, por entender que se trata de medidas que tienen un efecto inducido sobre la realización de determinadas operaciones que, por su elevado coste fiscal, no se llevarían a cabo de no mediar la implantación de las bonificaciones fiscales. Por ello, no solo no suponen una minoración de los ingresos, sino que incluso pueden dar lugar a un incremento del rendimiento del tributo, lo que iría en contra del principio de “pérdida efectiva de ingresos” que rige el cálculo de los beneficios fiscales. Es el caso de las bonificaciones fiscales que recaen sobre las transmisiones lucrativas inter vivos (modalidad de donaciones).

Desde el punto de vista presupuestario los beneficios fiscales se definen como el importe de la disminución de ingresos tributarios como consecuencia de la aplicación de diversas bonificaciones tributarias establecidas por Ley, y que van orientadas a la consecución de determinados objetivos de política económica y social. Dichos beneficios pueden ser articulados a través de exenciones, reducciones en las bases imponibles o liquidables, tipos impositivos reducidos, bonificaciones y deducciones en las cuotas íntegras o líquidas de los diversos tributos.

La doctrina científica viene considerando que no deban computarse como beneficios o gastos fiscales todos aquellos conceptos que afecten exclusivamente a los pagos a cuenta que se realizan en determinados impuestos, los aplazamientos o fraccionamientos del pago de deudas tributarias, las compensaciones de bases imponibles de signo negativo resultantes en las liquidaciones de períodos impositivos anteriores ni aquellos que se traduzcan en importes negativos u ocasionen un incremento recaudatorio.

Para que una medida se considere que genera un beneficio fiscal se deben cumplir los siguientes requisitos:

- Desviarse de forma intencionada respecto a la estructura básica del tributo, entendiendo por ella la configuración estable que responde al hecho imponible que se pretende gravar.

- Ser un incentivo que, por razones de política fiscal, económica o social, se integre en el ordenamiento tributario y esté dirigido a un determinado colectivo de contribuyentes o a potenciar el desarrollo de una actividad económica concreta.

Esta idea es la que excluye de esta memoria incentivos fiscales tan relevantes como la reducción de la escala autonómica en el IRPF o la exención de determinadas operaciones societarias en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, pues beneficia a todos los contribuyentes y por tanto no tiene, a estos efectos, la consideración de beneficio.

- Existir la posibilidad legal de alterar el sistema fiscal para eliminar el beneficio fiscal o cambiar su definición.

- No presentarse compensación alguna del eventual beneficio fiscal en otra figura del sistema fiscal.

- No deberse a convenciones técnicas, contables, administrativas o ligadas a convenios fiscales internacionales.

- No tener como propósito la simplificación o la facilitación del cumplimiento de las obligaciones fiscales.

La valoración de los beneficios fiscales se efectúa de acuerdo con el “criterio de caja” o momento en que se produce la merma de ingresos. Así, en el caso de tributos gestionados por el Estado y cuya recaudación se cede por la vía de las entregas a cuenta, la inclusión de los distintos beneficios no se lleva a cabo hasta el momento en que la pérdida de ingresos provoca algún efecto en el Presupuesto de la Comunidad Autónoma, bien porque los beneficios fiscales sean tenidos en cuenta en las entregas a cuenta recibidas, bien porque se lleve a cabo la liquidación definitiva del tributo.

IMPUESTOS DIRECTOS

A. IMPUESTO SOBRE LA RENTA DE LA PERSONAS FÍSICAS

La Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias fija en el 50% la participación de la Comunidad Autónoma de la Región de Murcia en la recaudación líquida del Impuesto sobre la Renta de las Personas Físicas, con la consiguiente afectación a las deducciones sobre el impuesto, que queda determinada según la redacción del artículo 77 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, por tres componentes:

- El tramo autonómico de la deducción por inversión en vivienda habitual, que el artículo 78 de la Ley 35/2006 deja a la aprobación por parte de la Comunidad Autónoma.

- El 50 % del importe total de las deducciones previstas en los apartados 2, 3, 4, 5, 6 y 7 del artículo 68 de la Ley 35/2006.

- El importe de las deducciones establecidas por la Comunidad Autónoma en el ejercicio de las competencias normativas previstas en la Ley 22/2009, que para el ejercicio 2018, son:

– Por inversión en vivienda habitual para jóvenes de edad igual o inferior a 35 años.

– Por donativos para la protección del patrimonio cultural de la Región de Murcia o la promoción de actividades culturales o deportivas.

– Por gastos de guardería para hijos menores de 3 años.

– Por inversiones en dispositivos domésticos de ahorro de agua.

– Por inversión en instalaciones de recursos energéticos renovables.

– Deducción por inversión en entidades nuevas o de reciente creación.

– Deducción por inversión en entidades que cotizan en el segmento de empresas en expansión del mercado alternativo bursátil.

– Deducción por gastos de adquisición de material escolar y libros de texto.

En el ejercicio 2018 se presentará la declaración correspondiente a 2017. A partir del 1 de enero de 2013 quedó suprimida la deducción por inversión en vivienda habitual en virtud de lo dispuesto en el apartado dos del artículo 1 de la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica. No obstante, según lo dispuesto en la disposición transitoria decimoctava de dicha Ley, podrán seguir aplicando la deducción aquellos contribuyentes que ya venían disfrutándola con anterioridad a la indicada fecha, en los mismos términos y requisitos establecidos en la normativa vigente a 31 de diciembre de 2012.

El importe de las deducciones, en cuanto al tramo autonómico y estatal, experimentará por tanto un descenso progresivo a partir del ejercicio 2013 hasta su total extinción, en la medida que los contribuyentes vayan agotando en cada período las cantidades que integran la base de la deducción por la adquisición o rehabilitación de vivienda habitual.

Dado el desfase de dos años que se produce en este impuesto entre el período impositivo a evaluar y el ejercicio de liquidación del sistema de financiación, las estimaciones para el ejercicio 2018 se realizan de acuerdo con la normativa vigente en el ejercicio 2016 y a partir de la última información disponible, que es la estadística facilitada por la Agencia Estatal de la Administración Tributaria relativa al ejercicio 2016, cuya declaración se ha realizado en 2017, cuyos datos son los siguientes:

| DEDUCCIONES ESTATALES | |

| Deducción vivienda habitual y resto deducciones (tramo autonómico) | 55.875.986 euros |

| TOTAL | 55.875.986 euros |

| DEDUCCIONES AUTONOMICAS | |

| Deducción autonómica vivienda habitual <35años | 1.565.931 euros |

| Deducción donativos patrimonio histórico Región de Murcia | 354.367 euros |

| Deducción gastos guardería < 3 años | 1.497.791 euros |

| Deducción inversión energías renovables | 115.605 euros |

| Deducción inversión dispositivos de agua | 11.124 euros |

| Deducción inversión nuevas entidades | 8.668 euros |

| Deducción inversión Mercado Alternativo Bursátil | 8.668 euros |

| Deducción gastos de material escolar y libros texto | 2.817.235 euros |

| TOTAL | 6.372.957 euros |

| TOTAL DEDUCCIONES | 62.248.943 euros |

B. IMPUESTO SOBRE SUCESIONES Y DONACIONES

Como se ha expuesto anteriormente, en el ámbito de este impuesto, por vez primera no se incluyen las estimaciones de los beneficios referidos a la modalidad de donaciones que por su carácter incentivador de este tipo de transmisiones, no se traducen en realidad en una pérdida de ingresos, requisito que, en aplicación de la Directiva 2011/85/UE del Consejo de 8 de noviembre de 2011, se viene considerando en el seno del grupo de trabajo y se defiende por parte de la doctrina científica.

La estimación del coste fiscal de cualquier medida tributaria en este impuesto resulta difícil debido a que su devengo es instantáneo y su cuantificación viene condicionada por dos circunstancias impredecibles, como son el número de personas fallecidas e importe de la masa hereditaria.

Dicha dificultad es mayor cuando los beneficios fiscales afectan a la base imponible, ya que debido a la naturaleza progresiva del impuesto, que conlleva el cálculo de la cuota íntegra mediante aplicación de la tarifa, su traducción en términos de reducción de cuota exigiría el cálculo individual de todas y cada una de las liquidaciones. En cambio, la medición es más sencilla cuando el beneficio se concreta directamente en una disminución de la cuota del impuesto.

Las estimaciones se realizan referidas tanto a los beneficios fiscales actuales cuya vigencia se mantendrá durante 2018, como aquellas modificaciones normativas cuya entrada en vigor está prevista a partir de dicho ejercicio, de acuerdo con el anteproyecto de Ley de Presupuestos Generales de la Comunidad Autónoma de la Región de Murcia. La cuantificación se lleva a cabo a partir de la información disponible sobre los beneficios fiscales aplicados por los contribuyentes en sus declaraciones presentadas hasta septiembre del presente ejercicio y su proyección anualizada al ejercicio 2018.

En el caso de las reducciones en la base imponible, su cuantificación se realiza mediante el empleo de una metodología de microsimulación, obteniéndose la diferencia de cuotas líquidas de las declaraciones presentadas por los contribuyentes en el período indicado en el caso hipotético de exclusión de la reducción correspondiente. El cálculo, cuando se trata de deducciones en la cuota líquida, se lleva a cabo directamente a partir de las cuantías detraídas por los contribuyentes en sus declaraciones tributarias.

A partir del próximo ejercicio 2018, en la modalidad de Sucesiones de este impuesto, se mantendrán los actuales beneficios fiscales establecidos por la normativa estatal. En cambio, en el ejercicio de la capacidad normativa autonómica, se prevén las siguientes modificaciones en el anteproyecto de Ley:

- Supresión de las reducciones autonómicas vigentes, a excepción de la reducción del 99% del valor de adquisición de empresa individual, negocio profesional o participaciones en entidades, si bien en ésta última se amplía el ámbito subjetivo de aplicación hasta los causahabientes encuadrados en el grupo IV, hasta colaterales del cuarto grado, del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre, del Impuestos sobre Sucesiones y Donaciones.

- Elevación de la actual deducción por sujetos pasivos incluidos en el grupo II de parentesco del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, que pasa del 60% al 99% de la cuota que resulte después de aplicar, en su caso, las deducciones estatales y autonómicas. Asimismo, se suprime la deducción del 99% aplicable por sujetos pasivos integrantes de una familia numerosa de categoría especial.

Durante el ejercicio 2018, por tanto, los contribuyentes de esta modalidad del impuesto podrán aplicar tanto las reducciones estatales como las autonómicas, si bien en lo que respecta a las autonómicas que se suprimen tendrán un ámbito temporal limitado, en concreto solo aquellas contenidas en declaraciones cuyo devengo sea anterior a 2018, por lo que su número experimentará una disminución progresiva, concentrándose en su mayor parte en los primeros seis meses del año en coherencia con el plazo de presentación de la declaración del impuesto. En este caso la estimación se fija en el 50% del importe consolidado de estos beneficios fiscales en el ejercicio 2016, consignados en la cuenta de tributos cedidos de este ejercicio. En cuanto a la ampliación a los causahabientes encuadrados en el grupo IV, hasta colaterales del cuarto grado, en la reducción de adquisición de empresa individual, negocio profesional o participaciones en entidades, dado el escaso número de contribuyentes que vienen aplicándola, se considera que el impacto es irrelevante.

Por el contrario, la aplicación del incremento de la deducción en la cuota al 99% para los contribuyentes del grupo II, tendrá una incidencia mayor en el segundo semestre del ejercicio por el mismo motivo apuntado relativo al plazo de presentación de la declaración del impuesto.

Teniendo en cuenta la evolución de los beneficios fiscales anteriores aplicados por los contribuyentes en el presente ejercicio, tendencia que previsiblemente se mantendrá en el próximo, el importe estimado sería el siguiente:

REDUCCIONES ESTATALES

- Reducción por parentesco: 51.294.817 euros

- Reducción por minusvalía: 16.573.873 euros

- Reducción por anteriores transmisiones mortis causa: 114.176 euros

- Reducción seguros de vida: 802.499 euros

- Reducción adquisición Vivienda habitual: 35.673.318 euros

- Reducción adquisición Empresa o negocio: 7.051.555 euros

- Reducción adquisición Participaciones: 4.397.645 euros

- Reducción adquisición Patrimonio histórico: 37.674 euros

- Reducción adquisición Explotación agraria: 141.484 euros

REDUCCIONES Y DEDUCCIONES AUTONOMICAS

- Reducción autonómica por adquisición de empresa individual, negocio profesional o participaciones en entidades: 5.803.217 euros

- Reducción por adquisiciones de cantidades en metálico: 63.310 euros

- Reducción por adquisición de explotación agrícola: 122.639 euros

- Reducción por adquisición de inmueble con destino a actividad empresarial: 75.056 euros

- Deducción en la cuota, sujetos pasivos grupo I del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre: de acuerdo con la tendencia observada hasta septiembre de 2017, su importe se estima en: 956.721 euros.

- Deducción en la cuota, sujetos pasivos grupo II del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre: en este caso hay que tener en cuenta, por un lado, el agotamiento progresivo de la aplicación de la actual deducción del 60 por 100 que tendrá lugar a lo largo del primer semestre de 2018 y, por otro, la aplicación de la nueva deducción del 99 por 100 que desplegará todos sus efectos a partir del segundo semestre de dicho ejercicio. Para el cálculo del beneficio fiscal se procede a la simulación analizada de la aplicación de la deducción actual del 60 por 100 sobre las cuotas autoliquidadas en los primeros nueve meses de 2017, cuyo importe asciende a 46.089.027 euros, adicionándose el impacto del incremento de la deducción al 99% en 2018, estimado en 12.000.000 euros, cuyo cálculo se obtiene mediante la simulación del incremento del porcentaje de deducción sobre las cuotas autoliquidadas en el segundo semestre de 2017 que aplican la deducción del 60 por 100, al tener un despliegue temporal similar a la deducción del 99 por 100. Por tanto, en importe del beneficio fiscal para esta deducción se estima en 58.089.027 euros.

Por consiguiente, en esta modalidad del impuesto, los beneficios fiscales estimados, ascenderían a 181.197.011 euros.

IMPUESTOS INDIRECTOS

A. IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS

Se han distinguido de un lado los beneficios fiscales derivados del ejercicio de la capacidad normativa de la CARM otorgada por la Ley 22/2009, de 18 de diciembre, y de otro el derivado de la normativa estatal. A efectos del presente informe, solamente consideramos los primeros.

El proyecto de Ley de Presupuestos Generales de la Comunidad Autónoma de Murcia para 2018 no prevé modificación alguna en ninguna de las modalidades del Impuesto, por lo que la estimación de los beneficios fiscales se lleva a cabo a partir de los tipos impositivos bonificados establecidos actualmente para distintas operaciones sujetas al Impuesto.

Los datos se han obtenido a partir de las declaraciones presentadas por los contribuyentes hasta agosto del presente ejercicio y su proyección a 2018 y su cuantificación se determina por la disminución de los ingresos derivados de la aplicación de los tipos reducidos, con respecto al tipo general en cada modalidad del impuesto. La evaluación tiene en cuenta la normativa vigente a la fecha del presente informe.

Esto arroja unos beneficios fiscales de 20.877.985 euros.

CLASIFICACION POR HECHO IMPONIBLE - DATOS HASTA 31/08/2017

| TIPOS REDUCIDOS | NÚMERO | IMPORTE | TIPO RED. | BENEFICIO FISCAL | |

|---|---|---|---|---|---|

| TU3 | Viviendas protegidas Reg.Gener | 21 | 39.892 | 4% | 39.892 |

| TU10 | Terrenos y edificaciones renuncia IVA | 135 | 627.330 | 3% | 1.045.550 |

| TU12 | ADQUISI. VIVIENDA FAM. NUMER | 351 | 565.136 | 3% | 945.232 |

| TU13 | ADQUIS.VIVIENDA USADA JOVENES | 2.875 | 4.790.614 | 3% | 7.984.282 |

| TU15 | ADQU VIVIENDA USADA PLAN LORCA | 3 | 2.430 | 3% | 4.050 |

| TU16 | ADQU INMUEBLE POR JOVENES AFECTO A ACTIVIDAD | 9 | 17.516 | 3% | 10.509 |

| TR3 | Terrenos no edificables | 34 | 166.874 | 3% | 278.124 |

| TA1 | Adjudicaciones a favor de las S.G.R de inmuebles ofrecidos en garantía | 17 | 12.174 | 1% | 85.219 |

| TA2 | Adquisiciones de inmuebles previamente adjudicados a las S.G.R | 7 | 6.400 | 1% | 44.800 |

| TA3 | Adquisiciones de inmuebles con financiación ajena y garantía de las S.G.R | 22 | 29.249 | 1% | 204.746 |

| JU10 | ADQU INMUEBLE POR JOVENES AFECTO A ACTIVIDAD | 6 | 2.320 | 0,1% | 6.960 |

| JU11 | ADQUISICIÓN VIVIENDA NUEVA SUJETA A IVA PLAN LORCA | 0 | 0 | 0,1% | 0 |

| DJ4 | Entregas suj.IVA 1ªT v. joven | 9 | 775 | 0,1% | 14.739 |

| DJ0 | Const.Hipoteca s/plan v. joven | 20 | 1.569 | 0,1% | 21.970 |

| DJ1 | CONSTITUCION HIPOT VIV JOVEN | 2.419 | 161.559 | 0,1% | 2.269.474 |

| DJ2 | CONS HIPOTECA FAMILIAS NUMEROS | 215 | 14.961 | 0,1% | 209.466 |

| DJ3 | CONS HIPOTECA DISCAPACITADOS | 11 | 509 | 0,1% | 7.129 |

| DJ5 | CONS HIPOTECA AUTONOMOS | 53 | 6.745 | 0,1% | 94.442 |

| DJ6 | CONS PRESTAMOS ADQUISICION VIVIENDA PLAN LORCA | 1 | 104 | 0,1% | 1.461 |

| DJ7 | Constitución/modificación préstamos y créditos hipotec. actv. empresarial autónomos PLAN LORCA | 2 | 529 | 0,1% | 7.555 |

| DN7 | Hipoteca soc.garantía recíproca | 8 | 2.763 | 0,1% | 38.701 |

| DN12 | DECLARACION ON/DH PLAN LORCA | 23 | 25.341 | 0,1% | 354.777 |

| DN14 | Agrupación/agregación fincas para reconstrucción edificios PLAN LORCA | 0 | 0 | 0,1% | 0 |

| DN15 | Constitución y cancelación de Derechos reales a favor de las Sociedades de Garantía Recíproca (S.G.R.) | 49 | 13.389 | 0,1% | 187.457 |

| DN16 | Constitución y cancelación de derechos reales garantía a favor entidades financieras y Sociedades de Garantía Recíproca (S.G.R.) en igualdad de rango | 13 | 3.364 | 0,1% | 47.104 |

| DN17 | Operaciones de novación de préstamos y modificaciones de rango registral en las que participen las Sociedades de Garantía Recíproca (S.G.R.) | 4 | 1.072 | 0,1% | 15.018 |

| 6.307 | 6.492.615 | 13.918.657 | |||

| ANUALIZADO | 20.877.985 | ||||

B. IMPUESTO SOBRE EL VALOR AÑADIDO E IMPUESTOS ESPECIALES

La Directiva 2011/85/UE del Consejo, de 8 de noviembre de 2011, sobre los requisitos aplicables a los marcos presupuestarios de los Estados miembros, establece en su artículo 14.2 que “los Estados miembros publicarán información detallada sobre la incidencia de los beneficios fiscales en los ingresos”.

Para dar cumplimiento a lo anterior, el Pleno del Consejo de Política Fiscal y Financiera (CPFF) celebrado el 18 de diciembre de 2013 adoptó el Acuerdo 13/2013, de creación de un grupo de trabajo para acordar la metodología a seguir para el cumplimiento de la citada directiva, sobre los requisitos aplicables a los marcos presupuestarios de los Estados miembros, en lo relativo a los beneficios fiscales de las Comunidades Autónomas (CCAA). Su objetivo es definir normas comunes que garanticen la debida homogeneidad de la información ofrecida por las distintas Administraciones.

Fruto de las reuniones de este grupo de trabajo durante 2014, la Administración General del Estado ha facilitado a las CCAA, las cifras de beneficios fiscales establecidos en la normativa estatal que afectan al IVA y a los Impuestos Especiales, tributos parcialmente cedidos y gestionados por la AEAT, en la medida en que constituyen minoración de ingresos tributarios de las CCAA.

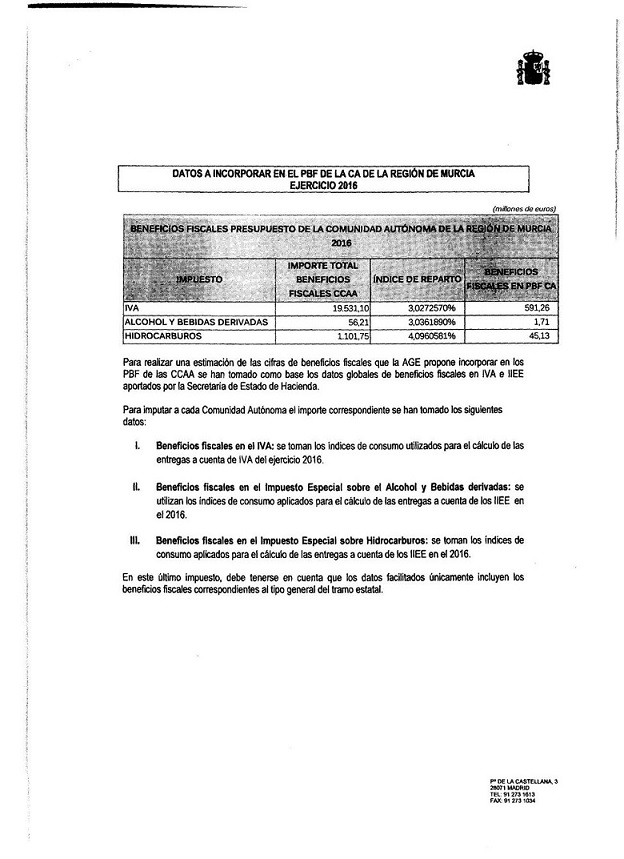

No obstante, habida cuenta de que está aún pendiente la elaboración del proyecto de Ley de Presupuestos Generales del Estado para 2018, no han sido facilitadas a las Comunidades Autónomas las estimaciones previstas para dichos impuestos en 2018. Asimismo, tampoco han sido comunicadas las correspondientes al ejercicio 2017. Por tanto, se ha optado por mantener las mismas cifras que fueron comunicadas para ejercicio 2016. En este ejercicio, los beneficios fiscales sobre el porcentaje del rendimiento cedido a esta Comunidad Autónoma, en concepto de IVA, Impuesto Especial sobre el Alcohol y Bebidas Derivadas e Impuesto sobre Hidrocarburos, ascendieron a un total de 638,10 millones de euros, cuyo detalle y forma de cálculo se incorpora en documento adjunto como Anexo.

C. TRIBUTOS SOBRE EL JUEGO

Los beneficios fiscales previstos para el año 2018 se refieren a la Tasa Fiscal sobre el Juego, en dos de sus modalidades, máquinas recreativas tipo B y C y casinos de juego.

En la modalidad de máquinas, se mantienen para el próximo ejercicio las cuotas reducidassi bien pasan a regularse en el Texto Refundido de las Disposiciones Legales vigentes en la Región de Murcia en materia de Tributos Cedidos, aprobado mediante Decreto Legislativo 1/2010, de 5 de noviembre. El importe del beneficio fiscal ascendería a 6.576.295 euros, cuantificándose en la diferencia entre el importe de estas cuotas con respecto a las ordinarias y tomando como previsión para el próximo ejercicio el mantenimiento del censo actual de máquinas, salvo la baja de cinco máquinas.

En la modalidad de Casinos, el importe de los beneficios fiscales se estima en 394.807 euros, que se determina a partir de las bases imponibles declaradas en las cuatro últimas declaraciones presentadas por el único Casino actualmente en funcionamiento, y por la diferencia entre la cuota resultante de la aplicación de la tarifa reducida establecida por la Ley 14/2012, de 27 de diciembre, en caso de su mantenimiento para 2018 y su acogimiento por parte del casino, y la tarifa ordinaria.

Por consiguiente, en este impuesto el importe total asciende a 6.971.102 euros.

TASAS

La determinación de los beneficios fiscales en las Tasas Generales de la CARM, se ha efectuado partiendo de los ingresos netos anualizados reconocidos en el presente ejercicio por las diferentes tasas y precios públicos de la CARM. Se ha considerado, siguiendo el análisis habitual de otros ejercicios, que el conjunto de exenciones y bonificaciones aplicables a las tasas generales suponen el 20% del total de los derechos susceptibles de ser reconocidos. Hay que considerar que el proyecto de Ley de Presupuestos Generales de la CARM para el año 2018 mantiene invariables las cuotas actualmente vigentes, por lo que procede cuantificar los beneficios fiscales aplicando dicho porcentaje a los derechos reconocidos estimados para el presente ejercicio, ascendiendo su importe a 2.411.830 euros.

RESUMEN

El resumen de lo expuesto en los puntos anteriores es el siguiente:

| TRIBUTOS | BENEFICIOS FISCALES (€) |

|---|---|

| IRPF | 62.248.943 |

| ISD | 181.197.011 |

| (1) IMPUESTOS DIRECTOS | 243.445.954 |

| ITPAJD | 20.877.985 |

| IVA E IMPUESTOS ESPECIALES | 638.100.000 |

| TRIBUTOS JUEGO | 6.971.102 |

| (2) IMPUESTOS INDIRECTOS | 665.949.087 |

| (3) TASAS | 2.411.830 |

| TOTAL (1)+(2)+(3) | 911.806.871 |

ANEXO